فرهیختگان: متاسفانه خروج سرمایه از ایران، بسیار نگرانکننده شده است. خروج سرمایه در ایران خاصه در یک دهه اخیر به بهانه اهداف و مقاصد مختلف انجامشده که همگی بهدلیل ضعف شاخصهای سرمایهگذاری و عدمسهولت تجارت و بیاعتمادی به محیط اقتصاد کلان بوده است.

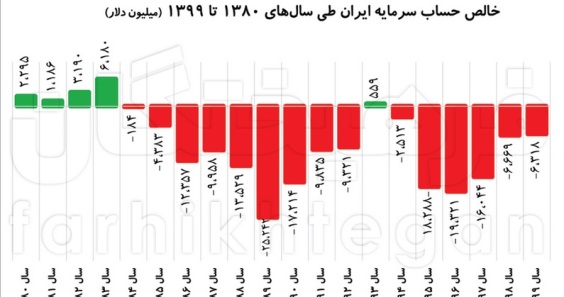

فرهیختگان: متاسفانه خروج سرمایه از ایران، بسیار نگرانکننده شده است. خروج سرمایه در ایران خاصه در یک دهه اخیر به بهانه اهداف و مقاصد مختلف انجامشده که همگی بهدلیل ضعف شاخصهای سرمایهگذاری و عدمسهولت تجارت و بیاعتمادی به محیط اقتصاد کلان بوده است.در این تحلیل، ما به موضوعی اشاره میکنیم که شبکههای تحلیل اقتصادی کمتر به آن توجه کردهاند و این موضوع بههمراه اخبار تلخ بازارهای ارز، انرژی و طلا بهکلی فراموش شده است. این چیزی نیست جز فرار دلار و سرمایه ارزی از ایران و مهاجرت پول به کشورهای همسایه یا دیگر کشورهای جهان. متاسفانه گزارشهای این بخش بسیار نگرانکننده است. در این گزارش که ابعاد مختلف موجودی سرمایه را در دهههای ۸۰ و ۹۰ مورد بررسی قرار داده، نشان میدهد در این سالها با خروج ۱۵۸ میلیارد دلار سرمایه از اقتصاد، کشور با افول جدی حساب سرمایه روبهرو بوده است. بدترین سطح از خروج سرمایه، مربوط به سال۱۳۹۶ است که حدود ۲۰میلیارد دلار برآورد شده است. شواهد موجود نشان میدهد خالص حساب سرمایه کشور در دهه۹۰ با نزول ۹۳میلیارد دلاری روبهرو بوده است. شاهد خارجی این موضوع خرید بیش از ۷هزار باب منزل در سال۲۰۲۰ در کشور ترکیه توسط خریداران ایرانی بوده است. حجمی عظیم از سرمایهگذاری احتیاطی که ناشی از بیثباتی پیوسته اقتصاد ایران در دهه۹۰ بوده و ۱۷درصد از کل خانههای بهفروشرفته در ترکیه در سال۲۰۲۰ را شامل میشود. بررسی روند خروج سرمایه در ایران نشان میدهد چه در سالهایی که اقتصاد از خوشبینی و ثبات برخوردار بوده (مانند سال ۱۳۹۵) و چه در سالهایی که اوج بدبینیهای بینالمللی و اقتصادی (سال ۱۳۹۷) حاکم بوده، خروج سرمایه نهتنها قطع نشده بلکه با قدرت نیز افزایش پیدا کرده است. مثلا در سال ۱۳۹۹ که کشور با کمبود ارز روبهرو بوده نیز حدود ۶ میلیارد دلار ارز از کشور خارج شده که آمار عجیبی است. یکی از مواردی که در خروج سرمایه کمتر بهنظر میآید، کنترل حساب سرمایه توسط مقامات پولی و مالی است. بهطور مثال براساس آمار در حدود ۶۲۰ صرافی مجاز ارزی در کشور درحال فعالیت است و درکنار آنها نیز شبکه گستردهای از صرافان و دلالان غیرمجاز ارزی وجود دارند که کشور را با مخاطرات جدی روبهرو کردهاند. شاید جالب باشد که یکی از دلایل خروج زودهنگام اقتصادهای شرقی از بحران سال ۲۰۰۸ همین کنترل حساب سرمایه از طریق محدودیت در فعالیت صرافیها و خروج و ورود ارز بوده که تجربه قابل بررسیای است.

پرواز ۱۷۱ میلیارد دلاری سرمایه از ایران

متاسفانه خروج سرمایه از ایران، بسیار نگرانکننده شده است. خروج سرمایه در ایران خاصه در یک دهه اخیر به بهانه اهداف و مقاصد مختلف انجامشده که همگی بهدلیل ضعف شاخصهای سرمایهگذاری و عدمسهولت تجارت و بیاعتمادی به محیط اقتصاد کلان بوده است. بررسی آمارهای اعلام شده از سوی بانک مرکزی نشان میدهد که طی ۱۶ سال گذشته یعنی از سال ۱۳۸۴ تا ۱۳۹۹ حدود ۱۷۰ میلیارد و ۶۱۷ میلیون دلار سرمایه از کشور خارج شده که در چند سال اخیر اوج آن را در خرید و سرمایهگذاری مسکن در کشورهای همسایه مثل ترکیه، گرجستان و امارات توسط ایرانیان میبینیم. علاوهبر خروج سرمایهگذاری، روندهای معکوس و ورود سرمایه و سرمایهگذارها به اقتصاد کشور بهدلیل تحریمها بسیار کاهش یافته و باید هزینه استهلاک پروژهها را به این موضوع اضافه کنیم. تعداد زیادی از سرمایهگذاران بینالمللی به دلیل تحریمهای ایران سرمایهگذاریهای خود را پس گرفته یا پروژههای خود را متوقف کردهاند. از طرفی روند سرمایهگذاری در کشور طی پنج سال گذشته منفی بوده و نرخ استهلاک از سرمایهگذاری فراتر رفته است که نکته جالب توجهی است. میزان خروج سرمایه درحالی گویای اثر تحریم و سیاستگذاری اقتصادی غلط بر بنیه اقتصاد ایران است که پیشتر بسیاری از کارشناسان اقتصادی از دهه ۹۰ بهعنوان دهه سوخته و از دست رفته یاد کردند که در آن نهتنها میانگین رشد اقتصادی کشور بهصفر رسید که تشکیل سرمایه نیز در این دوره منفی شد و هزینه تولید هم بهشدت بالا رفت. کنار هم قرار دادن این گزارهها نشان میدهد فوریت تغییر ریل اقتصاد چهاندازه حیاتی است. از آنجا که فرار سرمایه از کشور نشانه خالی شدن ظرفیت اقتصاد برای رشد و خلق ثروت است، خروج حدودا ۱۵۸ میلیارد دلار سرمایه از کشور تبعات بسیاری برای کشور در دهه پیشرو در پی دارد.

خروج سرمایه حتی در سالهای ثبات و خوشبینی

خروج سرمایه یک پدیده اقتصادی-اجتماعی است که عواملی نظیر نبود چشمانداز مناسب در وضعیت سیاسی و اقتصادی، خلأهای موجود در سیاست عمومی کشور در حمایت از سرمایه، موانع کسب و کار و دشوار بودن فعالیتهای اقتصادی، ریسک بالای سرمایهگذاری، تمایل به زندگی خارج از مرزهای کشور و اخذ اقامت در کشورهای خارجی در آن دخیل است. همچنین مهمترین مصادیق خروج سرمایه از کشور مواردی نظیر سرمایهگذاری و خرید داراییها در خارج کشور، مانند خرید مسکن، سرمایهگذاری درقالب احداث شرکت یا خرید دارایی مالی (اوراق بهادار، سپرده بانکی یا رمز ارزها) است. همچنین مهمترین سازوکار خروج سرمایه استفاده از ارز حاصل از صادرات غیرنفتی است. با این وجود بهنظر میرسد که خروج سرمایه در ایران سوای از دلایل قابل توجیه از روند غیرقابل توجیهی برخوردار است که نشان میدهد این امر درواقع «عادت اقتصادی» و یا حتی فرهنگ اقتصادی ایرانیان شده است.

محاسبه دقیق خروج سرمایه کار دشورای است، اما میتوان با بررسی «حساب سرمایه» که دادههای آن توسط بانک مرکزی منتشر میشود به بخشی از واقعیت دست یافت. بیشترین کسری حساب سرمایه طی ۱۰ سال اخیر نیز به سال ۱۳۹۶ اختصاص داشته که ۱۹.۴ میلیارد دلار است. براساس آمارهای بینالمللی جریان ورودی سرمایهگذاری مستقیم خارجی (FDI) ایران در سال ۲۰۲۰ نسبت به ۲۰۱۹ حدود ۱۱ درصد افت داشته است. از جمله عواملی که در تضعیف حساب سرمایه کشور موثر است، عدمجذب سرمایهگذاری مستقیم خارجی و خروج سرمایه از کشور است که بخشی از خروج سرمایه هم مربوط بهخرید املاک در سایر کشورهای همسایه بهویژه ترکیه، اختصاص دارد. ایرانیان با سهم ۱۷.۴ درصدی از تعداد املاک و مستغلات فروختهشده بهخارجیها در ترکیه در سال ۲۰۲۰ و کسب رتبهاول، تعداد ۷ هزار و ۱۸۹ واحد مسکونی را در این سال خریداری کردهاند که در مقایسه با سال ۲۰۱۹ از افزایش ۳۳ درصدی هم برخوردار بوده است. اما اینکه میگوییم خروج سرمایه در ایران مزمن شده و روند آن گاهی بدون توجیه است، منظور چیست؟ بر اساس ارقام ذکر شده در متن و نمودار مشخص است که در سالهای ۱۳۹۵ و ۱۳۹۶ که اقتصاد ایران در خوشبینیهای برجامی سیر میکرده نیز به ترتیب ۱۸ و ۱۹ میلیارد دلار سرمایه از کشور خارج شده و روند رو به رشدی را طی کرده است. حتی میبینیم که در سال ۱۳۹۷ که با خروج آمریکا و شوک عظیم تحریمی مواجه بودیم، ۱۶ میلیارد دلار سرمایه از ایران خارج شده که درواقع ادامه روند سالهای قبلتر است؛ بنابراین بهنظر میرسد که خروج سرمایه در ایران که در این دو دهه پررنگتر شده، تماما با عوامل روز و مرسوم قابل توجیه نبوده و احتمالا دید بلندمدت فعالان اقتصادی است که باعث خروج سرمایه از ایران حتی در سالهای خوشبینی و ثبات شده است.

ارقام عجیب از سرمایهگذاری در ترکیه و امارات

سرمایه ایرانیها بهواسطه فقدان آمارهای رسمی چندان قابل رصد نیست، اما در برخی کشورها ازجمله امارات و ترکیه میزان خروج سرمایه به این مقاصد تقریبا از آمار و ارقام برخوردار است. برای مثال، طبق این آمارها، در سال گذشته ۵۴۵ هزار ایرانی در امارات ساکن بودهاند. همچنین آمارهای غیررسمی نیز نشان میدهد بیش از ۸ هزار شرکت ایرانی و ۶ هزار بازرگان ایرانی در سراسر امارات فعالیت میکنند. گرچه در سالهای اخیر خروج سرمایه از ایران به مقصد دبی و ابوظبی امارات کمتر شده، اما طبق آمارهای اداره املاک و اراضی دبی، در سال ۲۰۱۲ حجم سرمایهگذاری ایرانیها در املاک امارات حدود ۹۰۰ میلیون دلار بوده است. همچنین طبق این آمارها، ایرانیها در سال ۲۰۱۱ پس از هندیها، انگلیسیها و پاکستانیها، در رتبه چهارم گروه خریداران املاک در دبی بودند که ۱۱۴۴ ملک به ارزش یک میلیارد و ۲۱۵ میلیون دلار خریداری کرده بودند. این ارقام در سالهای بعد نیز بین ۴۰۰ تا ۵۰۰ میلیون دلار در نوسان بوده، اما از سال ۲۰۱۷ تاکنون ارقام قابلتوجهی منتشر نشده است. مورد بعدی، خروج سرمایه از ایران به مقصد ترکیه است. بررسیها نشان میدهد از اوایل سال ۲۰۱۵ تا ۸ ماهه ۲۰۲۱ ایرانیها درمجموع ۲۳ هزار و ۶۴ فقره ملک در این کشور خریداری کردهاند که اگر حداقل سرمایهگذاری را ۲۵۰ هزار دلار (رقم پذیرش تابعیت) درنظر بگیریم، ایرانیها طی ۶ سال اخیر ۵ میلیارد و ۸۰۰ میلیون دلار فقط در املاک ترکیه سرمایهگذاری کردهاند. همچنین طی سالهای ۲۰۱۳ تا سال ۲۰۲۱ ایرانیها درمجموع ۴ هزار و ۵۱۱ شرکت در ترکیه تاسیس کردهاند که برآورد میشود حدود ۳ میلیارد دلار نیز در این بخش سرمایهگذاری شده باشد. البته سرمایهگذاری در سهام و دیگر اقسام سرمایهگذاری ایرانیها در ترکیه و امارات چندان مشخص نیست و باید منتظر ارقام عجیبتر نیز باشیم.

۷ دلیل فرار سرمایهها

همانطور که گفته شد خروج سرمایه در اقتصاد تبدیل به بیماری مزمن شده و این دید بلندمدت فعالان است که بدون توجه به اتفاقات کوتاهمدت، انگیزهای برای سرمایهگذاری در ایران پیدا نکرده و به خرج سرمایه خود از چرخه اقتصاد ترغیب میشود. با این حال، اما میتوان دلایلی را که در کوتاهمدت باعث افزایش خروج سرمایه از میانگین بلندمدت آن میشود را به ترتیب زیر برشمرد: ۱. تقویت نرخ ارز؛ یکی از علل اصلی فرار سرمایه که اکثرا بر آن اتفاق نظر دارند، احتمال تغییر (افزایش) نرخ ارز است. بهعبارت دیگر پول داخلی کمتر از حد ارزشگذاری خواهد شد، درنتیجه کاهش رسمی در ارزشگذاری پول در آینده قابل پیشبینی است. البته این معضل در کشورهای توسعهیافته مانند ایران که از درآمدهای نفتی نیز برخوردار است گاهی اجتنابناپذیر و غیرقابل کنترل میشود ۲. کسری بودجه؛ کسری بودجه دولت که بهوسیله انتشار پول تامین مالی شده است، فشارهای تورمی را به وجود میآورد. افزایش نرخ تورم باعث کاهش ارزش داراییهای داخل میشود؛ بنابراین بهدلیل اجتناب از کاهش دارایی داخلی افراد به خرید داراییهای خارجی یا انتقال سرمایه داخلی به خارج اقدام میکنند. ۳. ریسک؛ اختلاف ریسک سرمایهگذاری در کشورهای در حال توسعه و کشورهای صنعتی، یکی دیگر از عوامل فرار سرمایه است. اکثر کشورهای پیشرفته، نظام سیاسی و اقتصادی با ثبات با ترتیبات قانونی مدون و مشخص دارند، درحالی که کشورهای درحال توسعه از این جنبهها محروم هستند. ۴. نرخ رشد اقتصادی؛ رشد اقتصادی با فرار سرمایه یک رابطه دیالکتیک و دوطرفه دارد بهصورتی که افت تولید ناخالص داخلی منجر به فرار سرمایه و ایضا خروج سرمایه نیز بر کاهش هر چه بیشتر تولید ناخالص داخلی موثر است. ۵. قوانین و مقررات؛ محدودیتها و مقرراتی که دولتها روی بازارهای مالی داخلی و ارز خارجی وضع میکنند، یکی از علل این پدیده میباشد. از عوامل ساختاری دیگری که ساکنان داخلی را به سرمایهگذاری در خارج تشویق میکند، شامل پایین بودن هزینه فرصت در بازار سهام داخلی و فقدان کامل بیمه سپرده روی داراییهای نگه داشته شده در سیستم بانکی است. ۶. ناامنی بازارها؛ موضوع دیگری که به خروج سرمایه از ایران تبدیل شد، ناامنی بازارها بود. حتی بازار مسکن نیز گاهی تحت سایه جنگ تحت رهبری ترامپ متزلزل میشد؛ بنابراین مردم کار مولد و صنعتی را رها کردند و به فکر انتقال سرمایه به بازارهای امنتر بودند ۷. رمز ارزها؛ موضوع دیگری که در سالهای اخیر رخ داد موضوع بازار سهام بود که بر تفکر سرمایهگذاری در ایران تاثیر بسزایی گذاشت. پس از تعلل دولت قبل در توسعه بازار سرمایه و نیمهکاره گذاشتن آن، شاهد ظهور سرمایهگذاریهای نوینی مثل رمزارزها هستیم.

شبکه گسترده صرافی در ایران

کنترل حساب سرمایه جزء اوامری است که در شرایط عادی اقتصادی توصیه نمیشود، اما تجربه کشورهای درحال توسعه نشان میدهد اجرای این مساله در شرایط نااطمینانی و بحرانی احتمالا موثرتر است. بهعنوان مثال در بحران ۲۰۰۸ کشورهای آسیای شرقی خیلی زودتر از کشورهای غربی از رکود خارج شده و بحران را پشتسر گذاشتند. یکی از موارد کمککننده در کتاب بلانچارد، اقتصاددان با عنوان «آنچه اقتصاد از بحران آموخت» همین مساله است. او معتقد است اعمال محدودیت ازسوی مقامات کشورهای شرقی بر حساب سرمایه و محدودیت خروج و ورود ارز باعث شد این کشورها زودتر بتوانند به بحران خاتمه دهند. در کشورهای آسیای شرقی مانند کره، تایوان و... به هیچوجه مانند ایران از صرافیهای فراوان برخوردار نبوده و بسیاری از فعالیتهای ارزی ازطریق بانکها انجام میشود. این درحالی است که در کشور ما تنها ۶۲۰ صرافی مجاز وجود دارد و درکنار آن شبکهای گسترده از بازارهای سیاه ارزی وجود دارد که نمیتوان از نقش آنها در توزیع مخاطرات گذشت کرد. در کشور ما ارز یا ازطریق بانک مرکزی که آنهم درآمدهای نفتی است وارد میشود یا ازطریق صادراتهای غیرنفتی. در مورد اول که عمده درآمد ارزی ایران در بلندمدت را رقم زده است، بانک مرکزی ارز را در بازار توزیع کرده که گسترده بودن شبکه ارزی در ایران به چرخش بیش از حد کمک میکند. باتوجه به منفی بودن انگیزههای اقتصادی در ایران، فعالان راهی جز تبدیل ریال به دلار نداشته و در خوشبینانهترین حالت آن را در کشوهای خانه نگهداری میکنند و در بدترین حالت نیز راهی برای خروج آن؛ بنابراین بهنظر میرسد کنترل حساب سرمایه ازسوی دولت و بانک مرکزی و استفاده از درآمدهای ارزی برای بهبود آن بهترین راه بوده است. درکنار این بایستی در دوران وفور درآمد ارزی نیز بخشی از درآمد به کشور وارد نشده و صرف سرمایهگذاریهای بینالمللی شود.

ارسال نظر