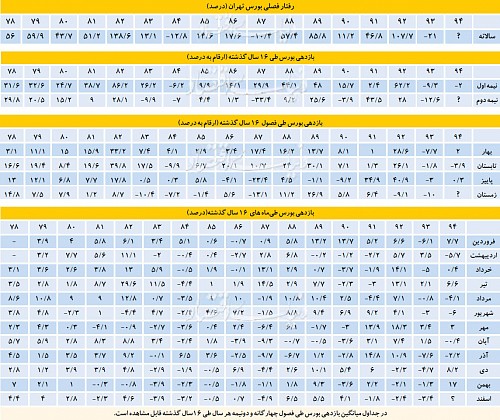

اما این دست تحلیلها تا چه حد میتوانند صحت داشته باشند؟ نگاهی به آمار بازدهی شاخص بورس در 16 سال گذشته تا حد زیادی میتواند این قبیل اظهارات را شفاف کند. برای مثال گفته میشود که بازدهی متوسط بورس تهران همواره در نیمه دوم سال ضعیفتر از بازدهی است که در ابتدای سال تجربه میشود.

طی روزهای اخیر، نوسانات بورس تهران محدودتر شده که نشان میدهد با رشد قیمتها سردرگمی معاملهگران بیشتر شده است. موضوعی که به علت نبود اطلاعات قابل اندازهگیری، پیشبینی آینده بورس را دشوار کرده است. در این شرایط، برخی افراد با استناد به باورهایی سنتی، نظیر افت بورس در ماه پایانی سال یا واکنش منفی به انتخابات، استراتژی معاملات خود را تعیین میکنند. این در حالی است که بررسیهای «دنیای اقتصاد» از عملکرد 16 ساله بورس نشان میدهد الگوی مشخصی برای عمده این باورها وجود ندارد.

طی روزهای اخیر، نوسانات بورس تهران محدودتر شده که نشان میدهد با رشد قیمتها سردرگمی معاملهگران بیشتر شده است. موضوعی که به علت نبود اطلاعات قابل اندازهگیری، پیشبینی آینده بورس را دشوار کرده است. در این شرایط، برخی افراد با استناد به باورهایی سنتی، نظیر افت بورس در ماه پایانی سال یا واکنش منفی به انتخابات، استراتژی معاملات خود را تعیین میکنند. این در حالی است که بررسیهای «دنیای اقتصاد» از عملکرد 16 ساله بورس نشان میدهد الگوی مشخصی برای عمده این باورها وجود ندارد.شاخص کل بورس تهران از ابتدای زمستان جاری پس از حدود دو سال، مسیری صعودی و نسبتا مطمئن را در پیش گرفت. این در حالی بود که گمانهزنیها درباره زمان ریزش شاخص روزبهروز قوت بیشتری میگرفت. شکی وجود ندارد که قیمتها و به تبع آن شاخصهای بورسی در قیاس با ماههای اخیر رشد معنادار و بیسابقهای را تجربه کردهاند که شدت گرفتن گمانه زنیها نیز به همین دلیل است. تقریبا همه فعالان بازار در این باره که بخش قابل توجهی از رشد اخیر بازار هیجانی بوده، اتفاق نظر دارند. بنابراین با ایجاد هر صف خرید یا فروشی، پیشبینی فعالان بازار از آینده بورس تغییر میکند. نکته دیگری که این روزها باعث نوسان شدید قیمتها میشود نبود معیارهای لازم برای کمی کردن امیدهای بازار است.

اغلب فعالان بازار معتقد هستند که در سال آینده اوضاع شرکتها بهتر خواهد شد، اما زمانی که درباره میزان تاثیرپذیری شرکتها از لغو تحریمها و چگونگی انعکاس تاثیرات مثبت در صورتهای مالی بحث میشود، بخش عمده بازار راهی جز سکوت ندارد، چراکه نوع تاثیرگذاری لغو تحریمها و همچنین نحوه استفاده شرکتها از فضای پسابرجام مشخص نیست. همین موضوع سبب میشود که با تشکیل هر صف خرید، هیجان خرید آغاز میشود و در طرف دیگر با ایجاد هر صف فروش، مسابقه فروش داغتر میشود. آمارهای تاریخی بورس تهران نشان میدهند که هیچگاه بازدهی متوسط سرمایهگذاری در بورس تهران در بهمن ماه تا این حد بالا نبوده است. شاخص بورس تهران در بهمن ماه سال جاری بیش از 17درصد رشد کرد که این رقم برای عملکرد شاخص در بهمن ماه در قیاس با 16 سال گذشته بالاترین رکورد بهمن محسوب میشود. رتبه دوم چنین رشدی به بهمن ماه سال 78 اختصاص دارد که تنها 7 درصد بوده است.

علاوه بر آن، بازدهی شاخص در دی ماه جاری نیز دومین رشد شدید را بین دی ماههای 16 سال گذشته ثبت کرد. چنانچه روند شاخص ادامه داشته باشد، بیشترین رشد زمستانی شاخص نیز میتواند رقم بخورد، هر چند رشد 27 درصدی شاخص در زمستان سال 89، فعلا بیشترین رکورد را در اختیار دارد. با استناد به همین آمارها و ضمنا تجربه عمیقترین رکود بورس تهران طی دو سال گذشته، میتوان گفت که سردرگمی فعالان بازار تا حد زیادی طبیعی است. این روزها تقریبا در همه محافل بورسی نوعی سردرگمی درباره آینده بازار موج میزند. تنها نشانهای که فعالان بازار را امیدوار نگه میدارد، ارزش بالای معاملات است. از آنجا که سرعت گردش سهام و ارزش معاملات سهام بالا است، اصلاحهای قیمتی چندان به طول نمیانجامد. زمانی که معیارهای کافی برای تحلیل روندهای قیمتی وجود ندارد، بعضا تصمیمگیریها بر اساس تجربه و سوابقی شکل میگیرد که در ذهن فعالان بازار باقی مانده است.

نیم سال مناسب برای سرمایهگذاری در بورس

اما این دست تحلیلها تا چه حد میتوانند صحت داشته باشند؟ نگاهی به آمار بازدهی شاخص بورس در 16 سال گذشته تا حد زیادی میتواند این قبیل اظهارات را شفاف کند. برای مثال گفته میشود که بازدهی متوسط بورس تهران همواره در نیمه دوم سال ضعیفتر از بازدهی است که در ابتدای سال تجربه میشود. این مساله نه تنها درباره بورس، بلکه در مورد رشد اقتصادی نیز تا حدودی صدق میکند. سال مالی اغلب شرکتهای پذیرفته شده در بورس تهران منتهی به 29 اسفندماه است. شرکتها پس از پایان سال مالی، چهار ماه فرصت دارند که مجمع عمومی سالانه خود را به منظور تصویب صورتهای مالی و تقسیم سود احتمالی برگزار کنند. پس از آن نیز شرکتها حداکثر هشت ماه فرصت خواهند داشت تا سود نقدی سهامداران خود را پرداخت کنند. فلسفه کمبازدهتر بودن روند قیمتها در نیمه دوم سال در همین نکته نهفته است. در واقع با این کار، بازار ارزش زمانی پول را در نظر گرفته و سودهای نقدی را به گونهای تنزیل میکند که راکد بودن سود نقدی (که نوعی بستانکاری از جانب سهامداران است) جبران شود. این مساله علاوه بر آنکه مبنای تئوریک دارد، توسط دادههای فصلی بورس تهران نیز تایید میشود. در 16 سال گذشته همواره بازدهی متوسط سرمایهگذاری در بورس تهران در نیمه دوم سال، ضعیف تر از نیمه اول سال بوده است. این روند تنها در سال 91 و همزمان با اخذ مجوزهای افزایش نرخ مکرر توسط شرکتهای بورسی و همچنین شناسایی سود از محل تسعیر نرخ ارز، نقض شده است.

چنانچه در چند هفته باقی مانده سال جاری اتفاق عجیبی رخ ندهد، این قاعده امسال هم نقض خواهد شد. در واقع استثنائات پیش آمده در سال 91 و همچنین سال جاری، باعث شده که قاعده چندان هم عمومیت نداشته باشد. نکته دیگری که در آمارهای تاریخی بورس تهران به چشم میخورد، قرار نگرفتن دو سال متوالی با بازدهی منفی است. از 78 تا کنون، هیچگاه بورس تهران برای دو سال پیاپی ریزش را تجربه نکرده است. از آنجا که بازدهی متوسط بورس در سال گذشته منفی بوده است و چنانچه رخداد غیرمترقبهای تا پایان سال رخ ندهد، این قاعده در سال جاری تکرار شده است.

اسفند، ماه فرار سرمایهگذاران؟

همانطور که اشاره شد، از آنجا که در شرایط فعلی معیارهای کافی برای ارزشگذاری سهام گروههای لیدر وجود ندارد، بسیاری از فعالان بازار اسفندماه را دست کم برای کوتاه مدت مانع رشد قیمتها میدانند. اینکه در پایان سال حقیقیها و حقوقیها برای تامین مخارج ضروری، اقدام به عرضه سهمهای خود میکنند، باور شایعی است که در میان فعالان بورس شکل گرفته است. از آنجا که حقوقیها در پایان سال برای بستن حسابها و پرداخت حقوق و بدهیهای خود ممکن است اقدام به تامین مالی از طریق فروش سهام کنند. در طرف دیگر این امکان وجود دارد که اشخاص حقیقی نیز برای تامین مخارج اصطلاحا شب عید خود، از فروش سهام کمک بگیرند. اگرچه این باور در میان فعالان بازار وجود دارد، اما دادهها نشان میدهند که این باور چندان هم صحت ندارد. طبق دادههای رفتار دورهای بورس تهران در 16 سال گذشته، قاعده ثابتی در بازدهی اسفند ماه دیده نمیشود.

طی 16 سال گذشته، شاخص بورس تهران 8 بار در اسفند ماه با افت مواجه شده است و باقی اسفند ماهها برای شاخص لباس سبز به ارمغان آوردهاند. نکته جالب توجهی که در این میان وجود دارد این است که قدر مطلق افتهای شاخص در اسفندماههای گذشته، بهطور محسوسی کمتر از رشدهایی است که شاخص کل در این ماه تجربه کرده است. به عبارت دیگر نه تنها شاخص بورس در تجربههای اسفندی خود چندان منفی نبوده است، بلکه اگر این نماگر مثبت میشد، رشد قابل توجهی را به خود اختصاص میداد. شاید این باور نه چندان درست به این دلیل شکل گرفته است که در سه سال گذشته، شاخص کل بهطور پیدرپی در اسفندماه با افت مواجه شده است. اما این روند در سالهای 88، 89 و 90 کاملا معکوس است.

جالبتر آنکه نه تنها شاخص بورس همیشه در اسفندماه ریزشی نبوده است، بلکه در 10 روز معاملاتی پایان سال نیز روند منفی معناداری مشاهده نمیشود. در واقع در آخرین روزهای سال، طی 16 سال گذشته، شاخص کل 10 بار بازدهی مثبت را تجربه کرده است. چنانچه اطلاعات سنتی بهعنوان مبنای تصمیمگیری قرار گیرد، میتوان گفت که شانس مثبت شدن شاخص در روزهای پایان سال بیشتر است. علاوه بر اسفند ماه، امسال مانع ذهنی دیگری نیز برای رشد بازار وجود دارد. برخی فعالان بازار معتقد هستند که نزدیک بودن به انتخابات مجلس شورای اسلامی نیز بهعنوان انگیزهای برای رشد شاخص مطرح است و به زعم آنان با پایان یافتن دوره این انتخابات، سدی در برابر شاخص کل پدیدار خواهد شد. بررسی دورههای نزدیک به انتخابات مجلس شورای اسلامی، نوعی روند منظم را نشان میدهد که البته با توجه به آنکه تعداد دادهها قابل توجه نیست نمیتوان به آن اتکا کرد. در چهار دوره پیشین انتخابات مجلس شورای اسلامی شاخص در دی ماه به استقبال انتخابات رفته و رشد محسوسی کرده است، پس از آن این رشد در بهمن ماه اصلاح شده و در اسفند ماه به مسیر صعودی خود بازگشته است. این روند تنها در سال 78 مشاهده نمیشود. حال ممکن است پس از انتخابات مجلس، در این دوره نیز شاخص کل بورس تهران صعود کند، اما بعید است که این رشد احتمالی به مفهوم انتخابات ارتباطی داشته باشد. این عامل تنها میتواند عاملی باشد برای تشدید هیجانات فعلی و ادامه رشد بیمعیار و مقیاس شاخص کل!

لزوم بررسی دادههای تاریخی

بورس تهران پر است از باورهایی که به درستی یا نادرستی به شکل قواعدی نانوشته درآمدهاند. برخی از این قواعد منجر به تصمیماتی زیانبار و بعضا جبران ناپذیر میشوند. از این رو لازم است پیش از توجه به چشم انداز سرمایهگذاری در بورس، این باورها نیز مورد بررسی قرار گیرند. در این خصوص، «دنیای اقتصاد» طی همایشی تحت عنوان «چشمانداز اقتصاد ایران در سال 95» در تاریخ 18 اسفند سال جاری این چالشها را با استفاده از تحلیلهای آماری عمیق تر مورد بررسی قرار میدهد. متقاضیان شرکت در این همایش میتوانند برای ثبتنام با شماره تلفن 87762430 یا 4-42710151 تماس بگیرند.

ارسال نظر