رشد پایه پولی به شدت کاهش یافت

آخرین آمارهای بانک مرکزی بیانگر کاهش شدید رشد «پایه پولی» در سال 1392 در مقایسه با دورههای زمانی پیشین است.

بر اساس تازهترین گزارشها، با وجود

رشد تقریبا 25 درصدی نقدینگی در 11 ماه نخست سال گذشته، حجم پایه پولی

تنها 2/5 درصد افزایش یافته است. به عبارت دیگر در سال گذشته، عامل اصلی

افزایش نقدینگی رشد «ضریب فزاینده پولی» بوده و برخلاف دورههای پیشین،

افزایش «پایه پولی» و تزریق «پول پرقدرت» نقش چندانی در افزایش نقدینگی

نداشته است. کارشناسان معتقدند رشد نقدینگی باید با دو ملاحظه صورت بگیرد:

نخست، رشد نقدینگی باید متناسب با رشد اقتصادی باشد تا تورم تشدید نشود و

مورد دوم اینکه، رشد نقدینگی از طریق «ضریب فزاینده» صورت بگیرد، نه «پایه

پولی». در سالهای گذشته، عامل اصلی رشد نقدینگی در اقتصاد ایران، تحریک

پایه پولی به دلیل افزایش «بدهیهای دولت و بانکها به بانک مرکزی» بود.

یکی از برنامههای اصلی دولت یازدهم در حوزه اقتصاد، ایجاد انضباط مالی و

پولی عنوان شد و دولت تعهد داد مخارج خود را بدون فشار بر منابع بانک مرکزی

انجام دهد. بر این اساس، «توقف نسبی رشد پایه پولی» در سال 1392 را

میتوان یکی از دستاوردهای مثبت دولت و بانک مرکزی در انضباطبخشی به

سیاستهای پولی و مالی تلقی کرد.

بر اساس تازهترین گزارشها، با وجود

رشد تقریبا 25 درصدی نقدینگی در 11 ماه نخست سال گذشته، حجم پایه پولی

تنها 2/5 درصد افزایش یافته است. به عبارت دیگر در سال گذشته، عامل اصلی

افزایش نقدینگی رشد «ضریب فزاینده پولی» بوده و برخلاف دورههای پیشین،

افزایش «پایه پولی» و تزریق «پول پرقدرت» نقش چندانی در افزایش نقدینگی

نداشته است. کارشناسان معتقدند رشد نقدینگی باید با دو ملاحظه صورت بگیرد:

نخست، رشد نقدینگی باید متناسب با رشد اقتصادی باشد تا تورم تشدید نشود و

مورد دوم اینکه، رشد نقدینگی از طریق «ضریب فزاینده» صورت بگیرد، نه «پایه

پولی». در سالهای گذشته، عامل اصلی رشد نقدینگی در اقتصاد ایران، تحریک

پایه پولی به دلیل افزایش «بدهیهای دولت و بانکها به بانک مرکزی» بود.

یکی از برنامههای اصلی دولت یازدهم در حوزه اقتصاد، ایجاد انضباط مالی و

پولی عنوان شد و دولت تعهد داد مخارج خود را بدون فشار بر منابع بانک مرکزی

انجام دهد. بر این اساس، «توقف نسبی رشد پایه پولی» در سال 1392 را

میتوان یکی از دستاوردهای مثبت دولت و بانک مرکزی در انضباطبخشی به

سیاستهای پولی و مالی تلقی کرد.آخرین آمارهای رسمی از تغییر «نقطه اثر» نقدینگی حكايت ميكند

کاهش شدید تزریق پول پرقدرت

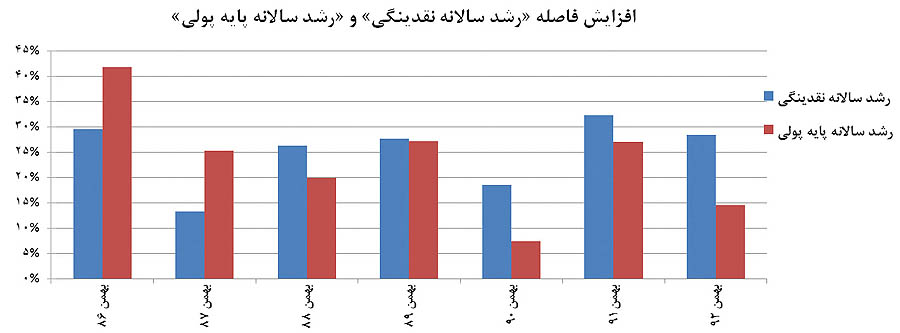

آمارها نشان میدهد در سال گذشته یک تغییر قابلتوجه در روند رشد نقدینگی در اقتصاد کشور رخ داده است. به طوری که با وجود رشد تقریبا 9/24 درصدی نقدینگی در 11 ماه نخست سال گذشته، حجم «پایه پولی» تنها 2/5 درصد افزایش یافته است. این موضوع نشان میدهد در سال 1392، تا حدود زیادی از تزریق «پول پرقدرت» به اقتصاد ایران خودداری شده است. کارشناسان معتقدند رشد نقدینگی باید با دو ملاحظه صورت بگیرد: نخست، رشد نقدینگی باید متناسب با رشد اقتصادی باشد تا تورم تحریک نشود و مورد دوم اینکه، رشد نقدینگی از طریق «ضریب فزاینده» صورت بگیرد، نه «پایه پولی». بر اساس آمارها، پس از اینکه سالها رشد نقدینگی در اقتصاد ایران از ناحیه «تزریق پول پرقدرت» صورت میگرفت، در سال 1392 رشد نقدینگی تا حد زیادی بدون تحریک پایه پولی صورت گرفته است. رشد بالای پایه پولی در سالهای گذشته عمدتا از ناحیه «افزایش بدهیهای دولت و بانکها به بانکمرکزی» صورت میگرفت. توقف نسبی رشد پایه پولی در سال 1392 را میتوان یکی از دستاوردهای مثبت رویکرد انضباطی دولت و بانکمرکزی در سیاستهای پولی و مالی تلقی کرد که براساس اظهارات مسوولان، تلاش کردهاند از مخارج بیش از منابع و با اتکا به منابع بانکمرکزی، خودداری کنند.

کاهش رشد حجم نقدینگی

آخرین گزارش بانکمرکزی، حاکی از آن است که حجم نقدینگی در بهمنماه سال 92، به رقم 2/575 هزار میلیارد تومان رسیده است. بنابر آمار منتشر شده از این گزارش در پایان این ماه، حجم پایه پولی نیز به 6/102 هزار میلیارد تومان رسیده است. بررسی آمار منتشر شده حکایت از این دارد که در یازده ماه نخست سال گذشته،رشد حجم نقدینگی 9/24 درصد بوده این در حالی است که رشد این متغیر در دوره مشابه سال 91، برابر با 5/26 درصد بوده است؛ بنابراین رشد نقدینگی در سال 92 نسبت به سال ما قبل(11 ماهه)،حاکی از افت 6/1 واحد درصدی رشد حجم نقدینگی است.در مقایسه سالانه نیز روند رشد در 12ماه منتهی به بهمن 92 از روند مشابه گذشته مطلوبتر است و نشان از کند شدن آهنگ رشد دارد. در دوازده ماه منتهی به بهمن سال 92 رشد حجم نقدینگی معادل با 3/28 درصد عنوان شده، که این رشد برای مدت مشابه سال قبل( دوازده ماه منتهی به بهمن 91) برابر با 2/32 درصد بوده است؛ بنابراین در بازه سالانه نیز آمار از کاهش 9/3 واحد درصدی رشد حجم نقدینگی خبر میدهد. همچنین در این بازه زمانی رشد پایه پولی، معادل با 6/14 درصد عنوان شده که در مقایسه با دوره قبل روند رشد به شدت کاهش یافته است. تعیین حجم نقدینگی، به دو متغیر «پایه پولی» و «ضریب فزاینده پولی» وابسته است. پایه پولی (پول پرقدرت) معادل خالص داراییها یا بدهیها در ترازنامه بانکمرکزی است. ضریب فزاینده نیز به عنوان حلقه میانی پایه پولی و نقدینگی، نقش مهمی در ایجاد نقدینگی ایفا میکند. مقدار این ضریب از یکسو به رفتار اقتصادی مردم و بخش خصوصی و ازسوی دیگر به عملکرد بانکها و بانکمرکزی وابسته است. اقتصاددانان معتقدند که رشد نقدینگی در کشور باید از طریق رشد ضریب فزاینده صورت گیرد و روند پایه پولی، باید از ثبات برخوردار باشد.

اثر 3 درصدی موسسات جدید بر نقدینگی

آمار نهایی 575 هزار میلیارد تومان نقدینگی در حالی بیان شده که بر اساس اعلام بانکمرکزی بخشی از این حجم بهدلیل پوشش نقدینگی بوده که در گذشته شناسایی نشده و در آمار رسمی غایب بوده است. بانکمرکزی اخیرا، در جهت «ساماندهی بازار پول»، آمارهای برخی بانکها و موسسات جدید را به مقدار کل نقدینگی افزوده است. بنابراین از آبان سال گذشته، آمار هفت بانک و موسسه پولی به اجزای تشکیلدهنده نقدینگی افزوده شده است. در صورتیکه اگر روند نقدینگی بهصورت گذشته رصد میشد و آمار جدید به حجم کل نقدینگی، اضافه نمیشد رشد آن در سطح پایینتری قرار میگرفت. بررسیهای «دنیای اقتصاد» نشان میدهد که در صورت در نظر نگرفتن آمار این موسسات حجم نقدینگی در بهمنماه سالجاری به 562 هزار میلیارد ریال میرسید؛ بنابراین رشد آن در یازده ماه نخست سالجاری معادل 22 درصد (9/2 واحد درصد کمتر از رشد حال حاضر آن) و رشد آن در دوازده ماه منتهی به بهمنماه سال 92، معادل 4/25 درصد بود (حدود 9/2 واحد درصد کمتر از رشد فعلی آن)؛ در نتیجه میتوان تاثیر اضافه کردن این بانک را در رقم کل نقدینگی به خوبی مشاهده کرد.

افزایش رشد ضریب فزاینده پولی

علاوهبر روند کاهشی رشد نقدینگی نسبت به سال گذشته، یکی دیگر از نکات مهم در بررسی روند نقدینگی، تغییر عامل موثر بر نقدینگی از پایه پولی به ضریب فزاینده پولی است. برخی کارشناسان از این موضوع تحت عنوان «سالمسازی» رشد نقدینگی نام میبرند. در این چارچوب، گفته میشود که رشد نقدینگی از طریق «ضریب فزاینده پولی»، یک رشد «درونزا» و نسبتا کمزیان است؛ حال آنکه رشد نقدینگی از طریق «پایه پولی»، رشد «برونزا» و زیانبارتری است که توصیه میشود از آن اجتناب شود. (رشد نقدینگی برابر با مجموع رشد پایه پولی و رشد ضریب فزاینده پولی است). در سالهای گذشته افزایش بدهی دولت و بانکها به بانکمرکزی، باعث شده بود که حجم پایه پولی روند صعودی در پیش بگیرد. بخش عمدهای از این بدهیها، تحت تاثیر سیاستهایی بود که در زمینه اعطاي تسهیلات تکلیفی به دستور دولت به فعالیتهاي مختلف صورت گرفته بوده است. این امر باعث شده است بانکها فراتر از منابع، تعهد ایجاد کرده و بدهی بانکها به بانک مرکزي افزایش مییابد.

با بررسی آمار میتوان دریافت که در ماههای اخیر با در پیش گرفتن سیاستهای پولی جدید و قاعده مند شدن آن، رشد پایه پولی کاهش یافته است. بنابر آمار اعلامی بانکمرکزی، در یازده ماه نخست سال 92، پایه پولی کشور معادل با 2/5 درصد رشد داشته است، حال آنکه این رشد در یازده ماه نخست سال 91، برابر با 2/17 درصد بوده است (کاهش 10 واحد درصدی پایه پولی). همچنین رشد ضریب فزاینده پولی از 1/10 درصد در یازده ماه نخست سال 91، به 7/19 درصد در یازده ماه نخست سال 92 رسیده است که نشان از افزایش 6/9 واحد درصدی ضریب فزاینده پولی طی این مدت دارد. این موضوع نشان میدهد که در یازده ماه نخست سال 91 رشد حجم نقدینگی، بیشتر از مجرای پایه پولی رخ داده است، حال آنکه در یازده ماه نخست سال 92، با «کنترل رشد پایه پولی» عمده افزایش نقدینگی بر اثر تغییرات ضریب فزاینده پولی رخ داده است. این موضوع را میتوان در بازه زمانی سالانه نیز مشاهده کرد. بررسیها نشان میدهد که در 12 ماه منتهی به بهمنماه سال 92، رشد پایه پولی معادل 6/14 درصد بوده است، در حالی که این رشد در 12 ماه منتهی به بهمنماه 91، حدود 27 درصد گزارش شده است. بنابراین با در نظر گرفتن رشد نقدینگی در این دو بازه زمانی، میتوان مشاهده کرد که رشد ضریب فزاینده پولی از 2/5 درصد در 12 ماه منتهی به بهمنماه 91، به 8/13 درصد به 12 ماه منتهی به بهمنماه 92 رسیده که حاکی از افزایش 6/8 واحد درصدی ضریب فزاینده پولی است.

داغ شدن پول در دست مردم

آخرین گزارش بانکمرکزی نشان میدهد که تا انتهای بهمنماه سال 92، حجم اسکناس و مسکوک به 3/27 هزار میلیارد تومان رسیده است. آمار منتشر شده نشان میدهد که «حجم اسکناس و مسکوک در دست مردم»، در یازده ماهه نخست سال گذشته، 17 درصد کاهش یافته است. رشد حجم اسکناس و مسکوک در مدت مشابه سال 91، منفی 5/1 درصد بوده است. بنابراین کاهش اسکناس در دست مردم، در سال 92 شدیدتر بوده است. این گزارش همچنین نشان میدهد که در یازده ماه نخست سال گذشته، حجم «پول» (که در اصطلاح اقتصادی بهصورت «مجموع اسکناس و سپردههای دیداری» تعریف میشود) 4/1 درصد کاهش یافته است. در حالی که در این مدت 5/33درصد به به حجم «شبه پول» (که در اصطلاح اقتصادی معادل با میزان «سپردههای غیردیداری یا مدتدار تعریف میشود) افزوده شده است. سپردههای دیداری، به انواع سپردههای جاری گفته میشود که با صدور چک برای افراد قابل برداشت است و سپردههای غیردیداری به انواع سپردههای قرضالحسنه، پسانداز و مدتدار بالای یکسال گفته میشود. بنابراین رشد حجم شبه پول و کاهش حجم پول، میتواند به این معنی باشد که در یازده ماه نخست سال گذشته، بخش عمدهای از اسکناس و مسکوکات و سپردههای جاری به سپردههای بلندمدت تبدیل شده است.

کاهش شدید تزریق پول پرقدرت

کارشناسان معتقدند در شرایط وجود تورم بالا در اقتصاد، پدیده «داغ شدن پول» اتفاق میافتد، به این معنا که افراد به دلیل سرعت بالای افت ارزش پول، تمایل اندکی به نگهداری پول نقد در قالب اسکناس و مسکوک یا سپردههای جاری و دیداری دارند و بیشتر تلاش میکنند تا با تبدیل پسانداز نقدی خود به سپردههای مدتدار با نرخهای سود بالاتر، دارایی خود را از افت ارزش به دلیل تورم حفظ کنند. بهنظر میرسد روند دو سال گذشته که با افزایش تورم، حجم «پول» و «اسکناس و مسکوک» کاهش یافته، تاییدکننده این ادعا باشد.

اثر انتشار اوراق مشارکت در پایه پولی

انتشار اوراق مشارکت از سوی بانکمرکزی، یک سیاست پولی انقباضی در کوتاهمدت بهشمار میرود که موجب کاهش پایه پولی میشود. این کاهش در پایه پولی، باعث خواهد شد که حجم نقدینگی نیز در جامعه کاهش یابد. البته باید در نظر داشت زمانی که بانکمرکزی بخواهد مبلغ این اوراق را به خریداران (به همراه سود اوراق) بازگرداند، مجددا حجم پایه پولی معادل حجم اوراق بهعلاوه میزان سود آنها، بهصورت ناگهانی افزایش مییابد. گزارشها نشان میدهد بانکمرکزی در بهمنماه سال گذشته مبلغ 3 هزار میلیارد تومان اوراق مشارکت، منتشر کرد که در حدود 2/2 هزار میلیارد تومان از آن به فروش رسید. با توجه به اینکه زمان انتشار این اوراق 26 بهمنماه بوده است، بهنظر میرسد تاثیرات کاهشی آن بر پایه پولی در بهمنماه لحاظ نشده و در آمار اسفند ماه وارد خواهد شد. البته بانکمرکزی در سال گذشته، مبلغ قابلتوجهی از اوراق مشارکت منتشرشده در سالهای قبل را در نیمه نخست سال بازخرید کرد. بر اساس آمارها، در دوره زمانی پیش از سال 1392، مبلغ 6/5 هزار میلیارد تومان اوراق مشارکت منتشر شده بود که سال گذشته و با رسیدن موعد سررسید آنها، بانکمرکزی اقدام به آزادسازی مبلغ آنها کرد که موجب افزایش 6/5 هزار میلیارد تومانی پایه پولی شد. بنابراین با ملاحظه آزادسازی 6/5 هزار میلیارد تومان اوراق مشارکت در نیمه نخست سال و انتشار 2/2 هزار میلیارد تومان اوراق مشارکت در نیمه دوم سال میتوان نتیجه گرفت که اثر «خالص» اوراق مشارکت در سال گذشته، حدود 4/3 هزار میلیارد تومان بوده است؛ بنابراین در صورتی که پایه پولی با فرض نبود اثرات اوراق مشارکت در سال 1392 محاسبه میشد، تقریبا 4/3 هزار میلیارد تومان از رقم 6/102 هزار میلیارد تومانی این شاخص کاسته شده و حجم پایه پولی در پایان بهمن به كمتر از 100 هزار میلیارد تومان میرسید.

ارسال نظر